個人年金保険や貯蓄型保険など、学資保険代わりで入っている方は意外と多いのではないでしょうか。僕も実際にそうです。※当時そういった謳い文句が流行していた気がします…

当時勧められて入ったのですが、貯蓄型保険は「流動性が低い」というリスクは全く考えていませんでした。それどころか「保険を掛けながら増える可能性もある」くらいしか理解をしていませんでした。

今回は「流動性が低い」というポイントにフォーカスして考えてみたいと思います。

スポンサーリンク「流動性が高い」「流動性が低い」とは?

「流動性が高い」「流動性が低い」とはどういう意味でしょうか。

ウィキペディアを一部引用すると下記の通りです。

例えば、貨幣と商品を交換するのは容易だが、トマトを他の商品と直に交換しようとすると、破損や腐敗などのリスクや運搬のコスト、交換相手を探す手間などが余計にかかってしまう。このような資産と資産を交換する行動において、資本が損失する度合いを指して、損失の少ないものを「流動性が高い」、多いものを「流動性が低い」と定義している。

ウィキペディアの執筆者,2021,「流動性 (経済学)」『ウィキペディア日本語版』,(2021年12月21日取得,https://ja.wikipedia.org/w/index.php?title=%E6%B5%81%E5%8B%95%E6%80%A7_(%E7%B5%8C%E6%B8%88%E5%AD%A6)&oldid=82382059).

片方をお金で考えると、基本的にいつでも損することなく換金できる場合を「流動性が高い」、反対に換金すると損してしまう機会が多い場合「流動性が低い」といえます。

さて、タイトルのとおり個人年金保険・貯蓄型保険は「流動性が低い」のですが、反対に「流動性が高い」のは何だと思いますか?

それは銀行の預貯金です。とても馴染み深いですね。ということで、保険よりもイメージがしやすいかと思いますので、先に「銀行の預貯金」を確認していきたいと思います。

「銀行の預貯金」は流動性が高い

銀行の普通預金であれば、ATMで銀行にお金を1万円預けた後、手数料が掛からない時間帯であれば、すぐにそのまま1万円を引き出すことができます。それは今すぐであっても、1年後であっても同様です。

つまり、手数料が掛かる時間さえ避ければ、いつお金を出し入れしても損失はないわけです。よって、銀行の預貯金はほとんどの場合、損失しないので、流動性がかなり高いと言えます。

銀行に預けていれば、金額は変わりません。ですが、お金の価値は変わる可能性があります。

例えば、物価が上がる場合(インフレ)です。銀行に預けたときは1,000円でちょうどコーヒー10本買えていました。ですが、銀行に預けている間に、コーヒーの値段が2倍になってしまいました。その後、銀行から1,000円引き出してコーヒーを買ってみると、なんと5本しか買えませんでした…。

つまり、「1,000円」は「コーヒー10本分の価値」があったのに、「5本分の価値」に下がってしまったということです。

「個人年金保険」や「貯蓄型保険」は流動性が低い

次に本題の「個人年金保険」「貯蓄型の保険」を見ていきます。

これらの保険は、契約して保険料を払い出すと、「満期がくる」「保険を解約する」まで換金することができません。もし保険を途中で解約すると、解約返戻金と呼ばれるものが戻ってくるのですが、一定期間経っていないと、払い込んだ保険料より戻ってくるお金が少なくなってしまいます。

僕の保険の場合だと、14年目でようやく解約しても元本割れしない(※払い込んだ保険料より少なくならない)みたいです。14年…長いですね。

これは契約した時点で、長期間、換金すると損をするというリスクを背負ったということです。

「換金すると損をする期間が長い」ということは、「損失する度合いが多い」ということです。契約してすぐに解約しても損失が出ますし、1年後でも、2年後でも損失が出る場合がほとんどです。つまり流動性が低いということですね。

換金できないリスクもある

また、換金できないこと自体もリスクだと言えます。流動性が低いため、発生するリスクですね。

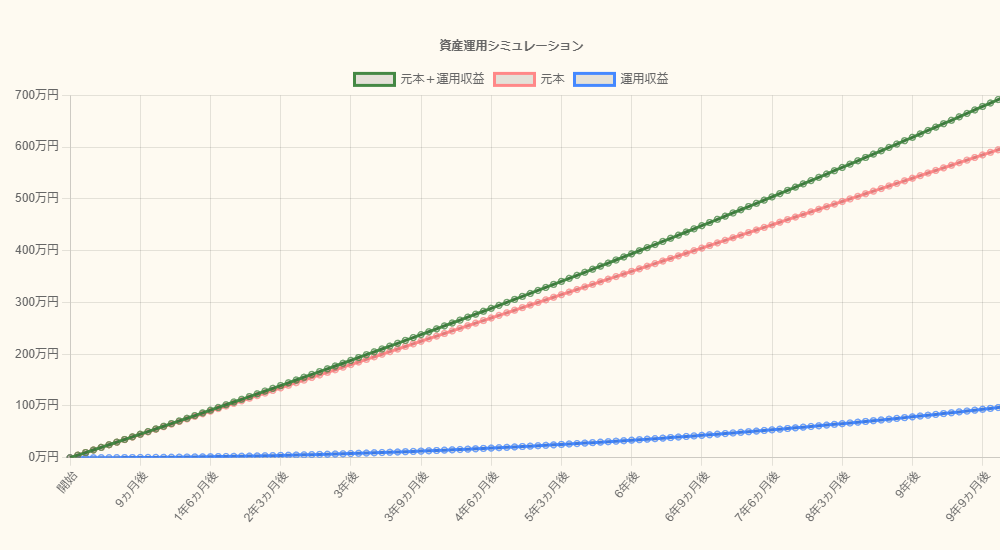

どういったリスクかと言いますと、換金できないお金は、事業資金にすることも、投資することもできません。これのどこがリスクかというと、「資産を増やす機会を失う」というリスクです。

スーパーで急にタマゴのセールが始まりました。今だと200円のタマゴが100円で買えるらしい…、ですが、自分は手持ちのお金がなく妻が来るまで、タマゴを買うことができません。

しばらく待つと妻がやってきましたが、タマゴのセールは終わっていました。仕方なく200円のタマゴを買って帰りましたとさ。

この場合、お金を持っておくだけで100円お得にタマゴを買えたのに、それが出来なかったせいで200円で買うことになってしまった。つまり、自由にお金を使えなかっただけで、「100円でタマゴを買う機会」を失ったということですね。

これと同じことが言えるということです。

株式投資は?

株式の投資は「流動性が高い」もの「流動性が低い」ものどちらもあります。

株式投資はリスクもあります。例えば、長期で見れば右肩上がりを続けているS&P500(米国株式セット)などでも、大体10年に一度くらいは暴落がきています。つまり、暴落時期に換金すれば当然大きな損失が出ます。

ですが、株式投資の場合はネット証券などにログインすれば、多少の時間縛りなどはあるものの、いつでも換金できます。何か月、何年も換金できないことはありません。

何が言いたいかというと、たとえ「流動性が低い」場合でも、どうしてもお金が必要な時は、必要な分だけ換金して使うことができるということです。つまり、損失は最低限に抑えることができます。

保険であれば、解約する必要があり一部だけとはいきません。そういった意味では、株式投資は「流動性が低い」可能性もあるが融通は利くと言えますね。

投資する場合は、半年ないしは1年~2年ほど生活できるお金、つまり生活防衛資金を用意しておくのがベストです。出来る限り暴落時に換金しないといけない事態は避けたいですね。

その他のリスク

その他にも預貯金だけしかない場合もリスクがあります。詳細は下記をご覧ください。

【個人年金保険・貯蓄型保険等】流動性が低いリスクを考えていますか? >

まとめ

「流動性が低い」と、急にお金が必要になった場合などに、損失がでてしまったり、資産を増やす機会を失ったりしてしまうリスクがあります。

個人年金保険や貯蓄型の保険の場合、支払った保険料の一部は生命保険として自由に使えないのは理解できますが、それ以外の役割のお金に関しても同様に使えません。

その「流動性の低さ」を考えると、あえて保険と貯蓄(投資)を合わせた商品にするのではなく、保険は保険と割り切って掛け捨ての生命保険に入るのが良いのかもしれませんね。

そうすれば、保険料は費用として支払うので戻ってくるお金ではありません。つまり、「流動性」は全く関係なくなります。そして、貯蓄型保険との差額は「流動性の高い」お金になります。

これで、本記事で見てきた「流動性が低い」リスクはある程度回避できるのではないでしょうか。

どういった観点で考えても、「保険、貯蓄、投資は分けて考える」というのは基本的な考えなんですね。

それでは、最後までお読みいただきありがとうございました!

スポンサーリンク