普通預金の金利って何パーセントか知っていますか?

現在「0.001%」です。

三井住友銀行、みずほ銀行、三菱UFJ銀行、ゆうちょ銀行、その他都市銀行を見ても同じです。

ネット銀行だと、「あおぞら銀行 BANK」「AU自分銀行」などであれば「0.2%」という金利も可能なようですが、今回は店舗があって銀行員さんがいる、いわゆる普通の銀行について考えていきます。

ネット銀行を持っている人が増えてきたとはいえ、普通の銀行を使っている方も多いのかなと思いますし、僕自身も仕事の給与振込用に作った三菱UFJ銀行をまだ持っています。(ネット銀行も持っています)

それでは、「銀行に貯金して貯めた場合」と「S&P500などのインデックスファンドで投資した場合」、30年後それぞれどのようになるのか検証してみたいと思います。この検証によって、預金と投資でどれくらいの差が生まれる可能性があるか、今回はそれを知ることができればと思います。

検証結果はあくまで推測の域を超えません。ですが、少しでも現実的な結果になるよう投資の利回り(年率)を低めで検証してみたいと思います。実際に投資するかどうかは自分で責任を持つしかありませんが、何か参考になれば幸いです。

本記事でシミュレーション等金額などを計算していますが、あくまで想定した内容を計算しただけのもので、その結果を保証するわけではありません。掲載内容からいかなる損失や損害などの被害が発生したとしても、当ブログでは責任を負いかねます。ご理解ください。

検証で使う条件

イメージしやすいようにある人物Aさんをイメージして検証したいと思います。それでは「現在の状況」と「この先30年間お金をどのように使うのか」という2つの条件を見ていきます。

現在のAさんの状況

Aさんは下記のような状況です。こちらを元に検証していきます。

- 現在、30歳

- 現在、銀行に300万円の貯金がある

- 投資は行っていない

- この先、貯金・投資に回せるお金は3万円(※積み立てNISAが使えます)

この先30年間の動き

次の2パターンを比較します。

- 毎月3万円、銀行に預金する

- 毎月3万円、投資する※利回り(年率)は「3%」と想定

※絶対ではありませんが、S&P500や全世界株式などで長期運用するのであれば、現実的な数値です(寧ろ少なめに見ています)

1,2のパターンともに、リスク管理も現実的に考えて、300万円はそのまま銀行に置いておきます。いわゆる「生活防衛資金」に充てるものとします。

投資したお金は長期で見れば平均して利回り(年率)3%や5%は十分実現可能です。ですが、その間、価値は上がったり下がったりしています。もし短期で引き出さざるを得ない状況になれば、価値が下がっている時期の可能性があります。そのリスクを回避するためにも、半年~1年間くらい生活できるお金を銀行などに準備しておくのがとても大切です。

では、先日作った資産運用シミュレーションを使って検証していきたいと思います。

比較結果(表)

先に結果を見てみましょう。

検証1(毎月3万円、銀行に貯金する)と検証2(毎月3万円、投資する)の結果を比較してみると、下記のような結果になりました。

| 検証1(銀行) | 検証2(投資) | |

|---|---|---|

| 最初からあるお金 | 300万円 | 300万円 |

| 貯めたお金 | 1,080万円 | 1,080万円 |

| 銀行で増えたお金 | 3,000円 | 1,000円 |

| 投資で増えたお金 | 0円 | 668万2,000円 |

※貯めたお金とは・・・3万円×12ヵ月×30年で1,080万円のことです(銀行の場合は貯めたお金、投資の場合は投資したお金の合計のことですね)

元々の預金と更に貯めたお金は同じ金額です。そして、銀行で増えた金額は検証1の方が2,000円多いです。とはいえ、30年で2,000円の差なので…という感じですね。そして、最後に投資で増えた金額が検証2の方が668万2,000円多いです。この差が圧倒的ですね。

それでは、それぞれの検証結果を詳しく見ていきます。

検証1(毎月3万円、銀行に貯金する)

まずは、「毎月3万円、銀行に貯金する」場合を検証していきます。

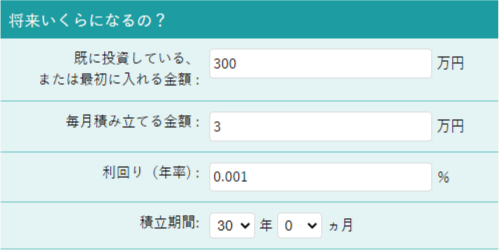

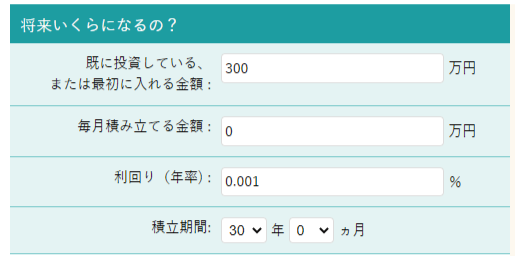

条件設定

資産運用シミュレーションの設定項目の上から順に下記のように設定します。

- 既に貯金があるので、「300」万円

- 毎月銀行に3万円貯金するので、「3」万円

- 銀行の金利は「0.001」%

- 積立期間は「30」年

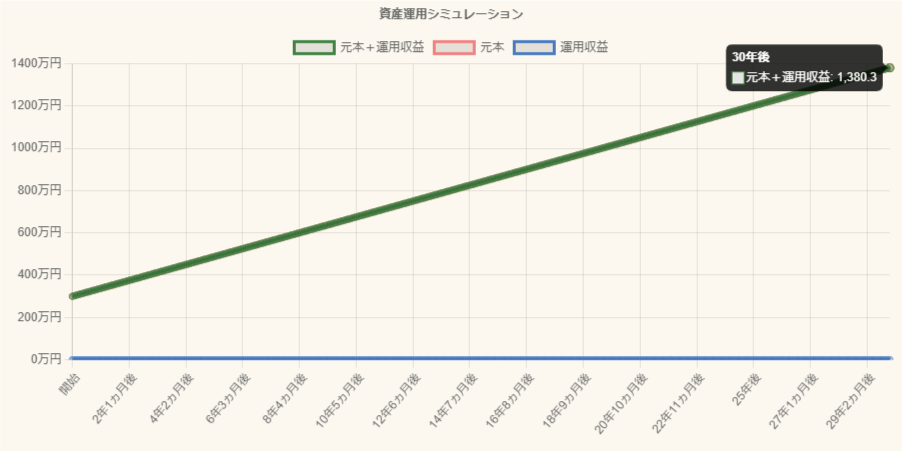

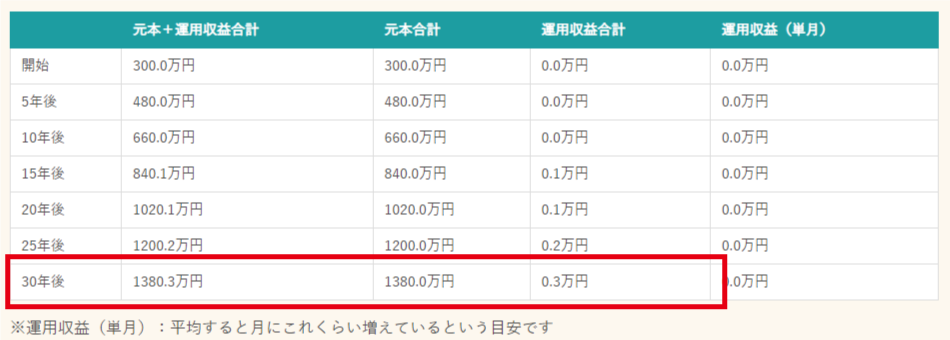

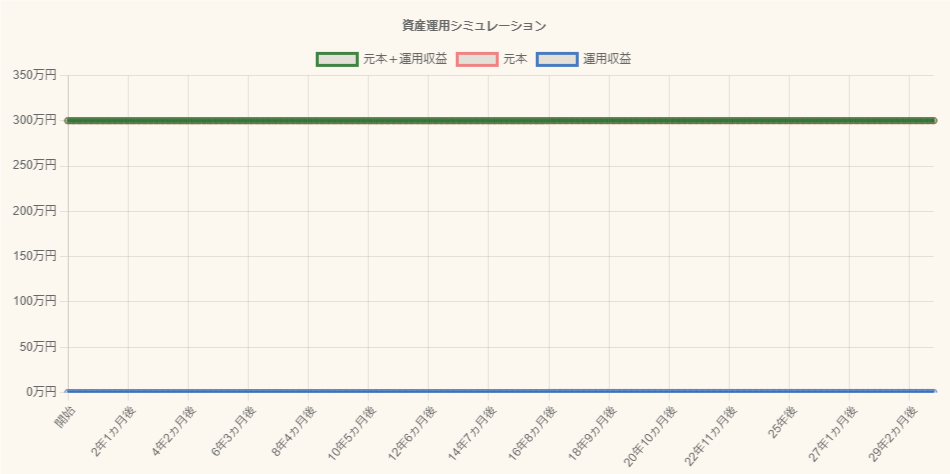

結果

「運用収益」は、ほとんど0でした。つまり、貯金は出来ましたが、お金は増えませんでした。まあ金利が「0.001」%なので当たり前ですよね。1,000万円の場合でも1年で増えるのは…$1000 \times 0.001 \div 100 = 0.01$万円…100円ですからね…。

では、実際の最終的な金額を見てみましょう。

上の表のとおり「最初の300万円」に「30年間の貯金合計1,080万円」と「金利で増えた3,000円」を足して1,380万3,000円貯まるという結果になりました。

ちなみに、銀行に入れていたお陰で増えた金額は30年間で約3,000円…。目的にも依りますが、もし「増やす」という目的であれば達成できなかったことになりますね。

では、投資した場合を検証してみたいと思います。どれくらいの差が生まれるでしょうか。

検証2(毎月3万円、投資する)

3万円を投資する場合は、銀行と投資の2つを計算する必要があります。

まずは、「300万円を銀行で30年間持ち続けた」結果がどうなるか見ていきます。

銀行部分の結果

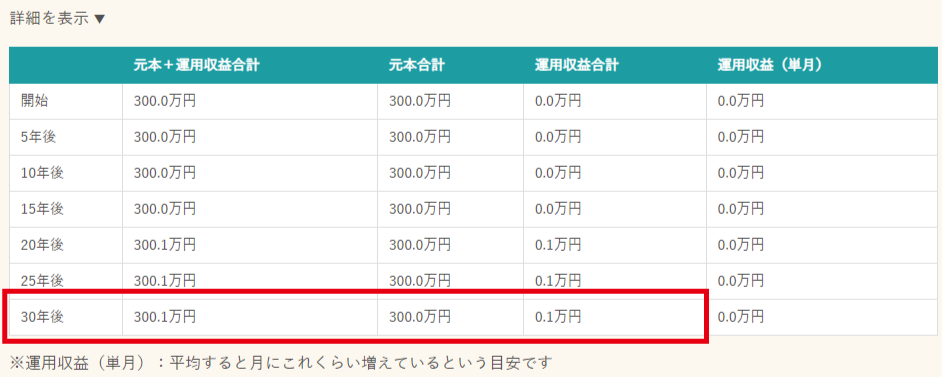

資産運用シミュレーションの設定項目の上から順に下記のように設定します。

- 既に貯金があるので、「300」万円

- 銀行の金利は「0.001」%

- 積立期間は「30」年

結果

先ほどと同様「運用収益」は、ほとんど0でした。金利が「0.001」%なので、300万の場合だと1年で増えるのは…$300 \times 0.001 \div 100 = 0.003$万円(30円)ですからね…。増えないですよね。

では、実際の最終的な金額を見てみましょう。

上の表のとおり「最初の300万円」に「金利で増えた1,000円」を足して300万1,000円貯まるという結果になりました。

ちなみに、銀行に入れていたお陰で増えた金額は30年間で約1,000円でした。銀行の300万円に関しては「何かあったときにすぐに使えるお金」(※生活防衛資金)という目的でしたので、増えてなくても問題はありません。

では、続いて投資部分がどのような結果になったか見ていきます。

投資部分の結果

※利回り(年率)は「3%」と想定

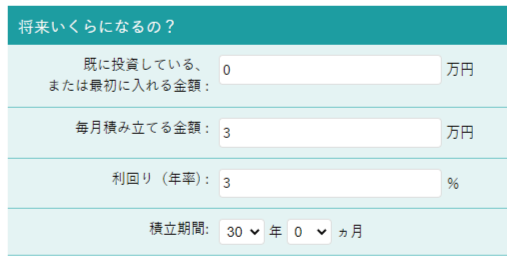

資産運用シミュレーションの設定項目の上から順に下記のように設定します。

- 既にある貯金は銀行に置いておくので、投資の最初は「0」万円

- 毎月の積み立て投資額は「3」万円

- 想定利回り(年率)は低く見積って「3」%

- 積立期間は「30」年

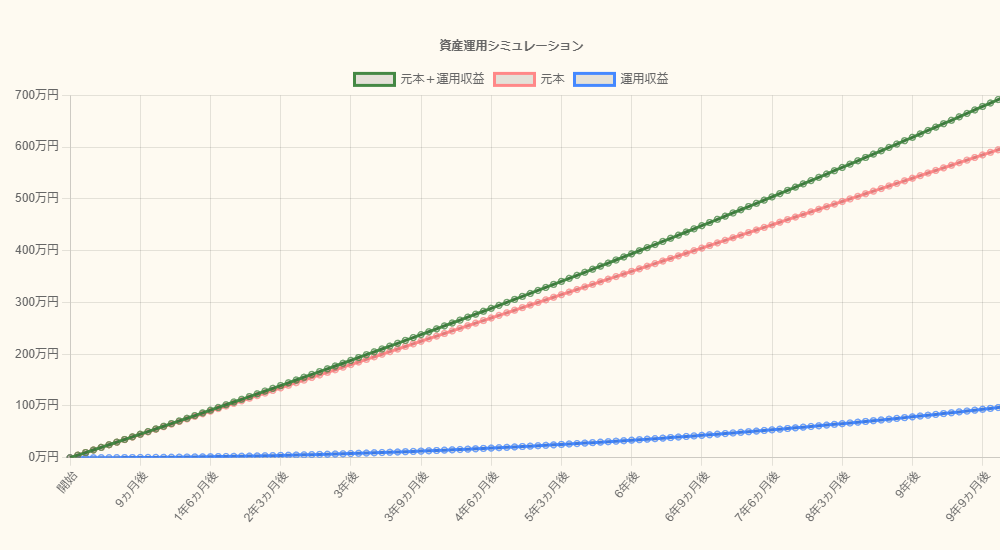

結果

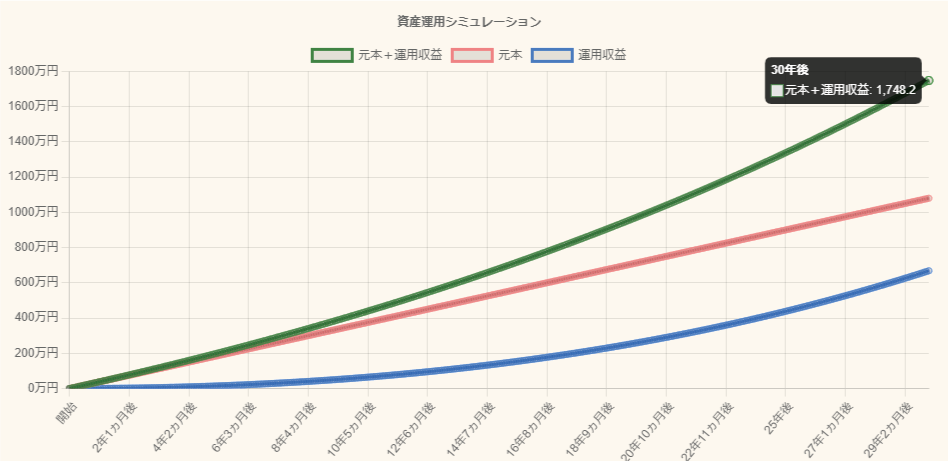

「運用収益」は668万2,000円でした…。つまり、30年間毎月3万円ずつ投資し続けるだけで、668万2,000円増える可能性があるということです。銀行に預金した場合は約3,000円でしたので、運用収益はすごい差になりました。

ちなみに、上のグラフを見ると後半になるほど運用収益(青線)は更に増えています。これが複利の凄さですね。それにしても検証1と比較すると全然違うグラフになりましたね。

では、実際の最終的な金額を見てみましょう。

上の表のとおり「30年間の投資額1,080万円」と「利回り3%(年率)で増えた668万2,000円」を足して1,748万2,000円に増えたという結果になりました。ちなみに、これは最初にあった「貯金300万円」は無い状態の結果ですよ。少し驚きですよね。

もう1つ注目したい点は、運用収益(単月)の「4.4万円」という結果です。これは、誤解を恐れずにいうと、30年後には「月々何もせずに44,000円お金が増える」と捉えることができます。高配当株とかとは違い実感はわきにくいですが、そんなイメージです。

では、銀行の預金分を合算してみます。銀行は300万1,000円、投資した結果は1,748万2,000円なので合計2,048万3,000円となりました。

スポンサーリンク

比較結果

検証1(毎月3万円、銀行に貯金する)と検証2(毎月3万円、投資する)の結果を比較してみると、下記のような結果になりました。

| 検証1(銀行) | 検証2(投資) | |

|---|---|---|

| 最初からあるお金 | 300万円 | 300万円 |

| 貯めたお金 | 1,080万円 | 1,080万円 |

| 銀行で増えたお金 | 3,000円 | 1,000円 |

| 投資で増えたお金 | 0円 | 668万2,000円 |

※貯めたお金とは・・・3万円×12ヵ月×30年で1,080万円のことです(銀行の場合は貯めたお金、投資の場合は投資したお金の合計のことですね)

圧倒的な違いが出たのは「投資で増えたお金」でした。検証1の場合、資産はほとんど1倍ですが、検証2の場合、資産は約1.5倍になりました。その差額なんと約668万円です。年収330万円の人が2年間どこかで働いてくれていたということですね(笑)。

これがいわゆる「お金が働いてくれている」ということなんですね。

まとめ

今回、「銀行に預ける」と「投資する」の両方の場合を、数値を出して検証してみました。その結果、(あくまで検証ですが)投資の方が圧倒的にお金が増えるということが分かりました。

※目的が違うと思うので当たり前といえば当たり前ですが…。

投資でどれくらい増えるかというと、利回り(年率)3%であれば、月々3万円積み立てるだけで、30年間で668万円も増える可能性があります。この結果だけで考えると、もっと投資する人が増えても良さそうな気がしますよね…

ですが、増えにくい理由があります。人って「得する喜び」より「損する恐怖」の方が2倍以上大きいらしいです(損失回避の法則)。つまり、「668万円増える喜び」よりも「元本割れで損する恐怖」の方が大きいということです。

もちろん、投資には元本割れのリスクがあるのは事実です。ただ、「資産を増やす機会を損失する」というリスクもあります。このリスクが隠れてしまいがちです…。

ここで検証した結果などで、そういった点を考えたり、お金について考える機会に繋がれば嬉しいです。もし、何か不明点やおかしな点がありましたら、お気軽にコメントくださいm(__)m

僕もまだまだ知識も経験もありません。ですが、これからも、もっと学べていければと思います。

それでは、最後までお読みいただきありがとうございました!

スポンサーリンク